UWAGA NA PARAGONY Z NUMEREM NIP

Od 1 stycznia powstał nowy obowiązek dla podatników – wystawianie faktur tylko do paragonów z numerem NIP.

Choć już od dawna przepisy na to pozwalały, w bardzo wielu miejscach zamiast wystawiania faktur, sprzedawcy stosują formę faktury uproszczonej. Jest to po prostu PARAGON z numerem NIP. Taką formę można stosować jedynie do wartości paragonu nieprzekraczającej 450 zł brutto.

GDZIE TKWI PROBLEM Z TYMI PARAGONAMI?

Rozporządzenie Ministra Finansów w sprawie kas fiskalnych jasno precyzuje, jakie dane musi zawierać paragon fiskalny. Wśród tych danych znajduje się NIP nabywcy (na żądanie nabywcy). Rozporządzenie wskazuje, że NIP ten musi zawierać się w części FISKALNEJ paragonu. Dokładnie pomiędzy numerem kasy i oznaczeniem kasjera, a logiem fiskalnym i unikatowym numerem kasy.

Stare kasy fiskalne (niebędące nowymi kasami online), nie mają możliwości umieszczania tego numeru w odpowiednim miejscu. Sprzedawcy stosują zatem metodę umieszczania NIP w tzw. „stopce paragonu”.

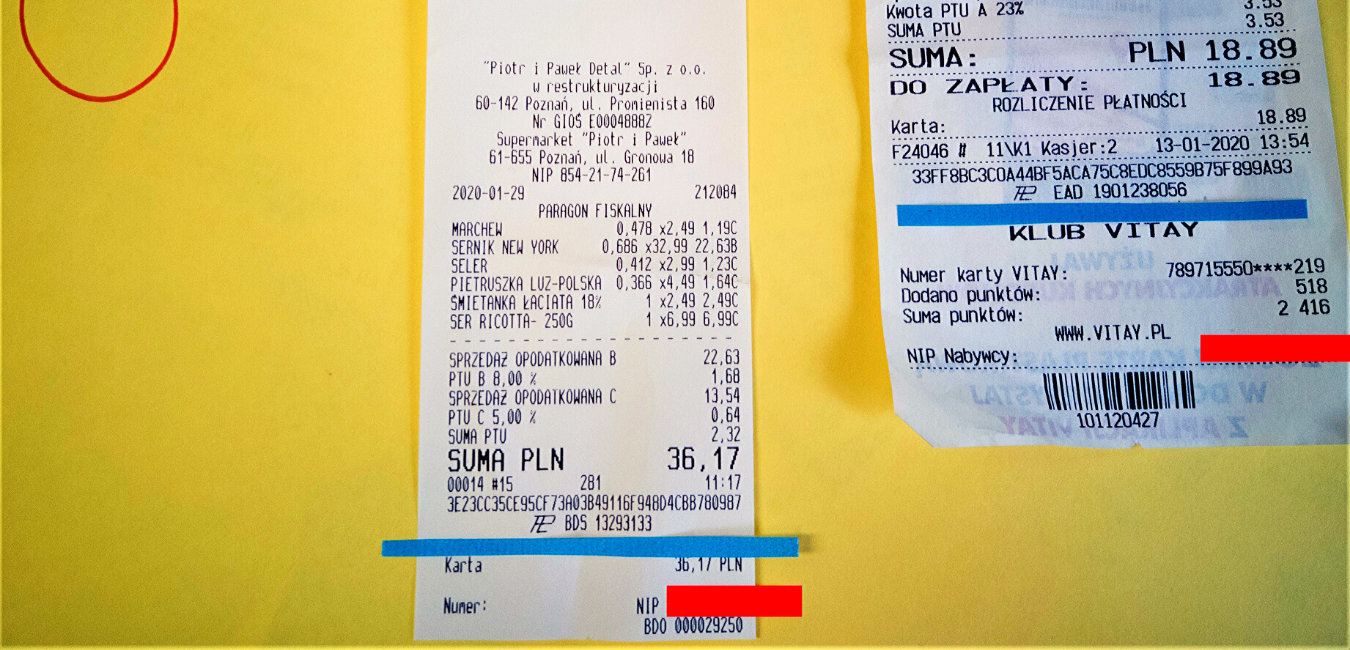

Poniżej zdjęcie faktur z NIPem w stopce – z Piotra i Pawła oraz Orlenu, a także z NIPem w części fiskalnej paragonu – z IKEA.

Część fiskalną paragonu oddzieliłam niebieską linią od stopki.

Interpretacje podatkowe, jakie zostały wydane od początku roku, wskazują, że paragonu z NIP znajdującym się w stopce, nie możemy traktować, jako paragonu wystawionego zgodnie z nowymi przepisami.

Przykładowy numer interpretacji: 0112-KDIL2-2.4012.523.2019.2.MŁ

Powstaje zatem pytanie, czy w związku z powyższym, paragon z NIP w stopce możemy traktować jako fakturę uproszczoną? Czy można odliczyć od niej ewentualny VAT i wpisać ją w koszty?

STANOWISKO MINISTERSTWA

Na początku roku, Ministerstwo wydało komunikat, w którym wskazuje, że paragon z NIP do kwoty 450 zł jest fakturą uproszczoną. Nie wskazano tam żadnych dodatkowych uwarunkowań dla takiego paragonu.

Co nie oznacza, że takich wytycznych nie muszą spełniać…

Przypominam, iż komunikaty Ministerstwa, nie są prawnie wiążące – mogą jedynie sugerować kierunek działania, ale nie musi być skuteczne powoływanie się na nie podczas ew. kontroli!

CO MÓWIĄ USTAWY?

Ustawa o VAT określa wszystkie elementy, jakie musi posiadać faktura. Jest w niej również podane, że za fakturę można uznać dokument jedynie z NIP nabywcy, bez podania jego danych i adresu. Nie jest też konieczne podanie cen jednostkowych towarów i usług, a także wartości netto transakcji.

Gdyby zakończyć na tym analizę, oznaczałoby iż paragony z NIPem można uznać za fakturę, natomiast: jedną z obowiązkowych cech faktury jest jej unikalny numer, oraz fakt, że numeracja faktur powinna być jednoznaczna i numery u jednego sprzedawcy nie mogą się powtarzać.

I teraz wchodzą w grę eksperckie interpretacje przepisów:

- jedni twierdzą, że unikalnym numerem faktury uproszczonej jest numer paragonu,

- inni, że faktury uproszczone powinny mieć wykazaną odrębną numerację. Miałoby to znaczenie chociażby w sytuacji, gdy jeden sprzedawca posiada kilka kas fiskalnych i wszystkie mają taką samą numerację paragonów. Numery na paragonach, nie są w takim przypadku unikalne.

Pamiętajmy, że tylko od poprawnie wystawionej faktury możemy odliczyć ewentualny podatek VAT. I tylko poprawna faktura może stanowić dowód księgowy do wykazania kosztu uzyskania przychodu.

Dodatkowo numer faktury to obowiązkowa pozycja w pliku JPK VAT, przesyłanym co miesiąc do urzędu.

Chociażby Orlen (a przecież jest to największa firma – spółka Skarbu Państwa, w Polsce), w odpowiedzi dla jednego z biur rachunkowych, odniósł się do sprawy swoich paragonów, że faktycznie nie spełniają one definicji faktury uproszczonej. Do wszystkich takich dokumentów, będą wystawiać faktury VAT.

CO MÓWI KRAJOWA INFORMACJA SKARBOWA?

Wszystkie powyższe rozbieżności na paragonach zaobserwowałam w otrzymanych od klientów dokumentach za styczeń. Po analizie przepisów zadzwoniłam na Krajową Informacje Skarbową (KIS), w celu poznania ich stanowiska.

KIS przedstawił mi te same rozporządzenia i przepisy ustaw, a także komunikat Ministerstwa Finansów. Udzielono mi odpowiedzi, cytuję:

” W związku z licznymi zapytaniami w tym temacie oraz niejednoznacznym stanowiskiem Ministerstwa w kontekście obowiązujących przepisów, proszę spróbować zadzwonić w przyszłym tygodniu. Oczekujemy na dodatkowe wyjaśnienia ekspertów z Ministerstwa na temat wskazania numeru NIP w innym miejscu, niż jest to wskazane w Rozporządzeniu oraz w kwestii osobnej numeracji faktur uproszczonych.”

Mogę to podsumować jedynie niczym Sokrates: Wiem, że nic nie wiem…

Jednak nie dziwię się Paniom, z którymi rozmawiałam… Ilość ustaw i rozporządzeń jaką musiały mi przytoczyć w związku z moimi pytaniami była ogromna. Dodatkowe interpretacje przepisów, przy takim jak obecne formułowanym prawie (zmiany w jednej ustawie bez korelacji z innymi obowiązującymi przepisami), są konieczne.

MOJE STANOWISKO

Paragon z NIP w stopce i/lub bez odrębnej numeracji NIE SPEŁNIA definicji faktury uproszczonej. Takie stanowisko wynika z powyższej analizy przepisów, ale i zasady ostrożności.

Niestety od stycznia każda pomyłka w pliku JPK jest obciążana sankcją w kwocie 500 zł. Nawet w przypadku błędu tylko w numerze faktury.

Błędne odliczenie VATu od takiego paragonu oraz zaliczenie go w koszty podatkowe, może skutkować karami pieniężnymi. Już nie wspomnę o korektach kosztów i zeznań podatkowych i w konsekwencji zapłatą dodatkowego podatku przez podatnika. Urząd przecież może kontrolować nawet 5 lat wstecz.

Oczywiście zdaję sobie sprawę, że część księgowych przedstawia inne stanowisko i przyjmują numer paragonu jako numer faktury uproszczonej.

Eksperci wskazują, że Ministerstwa powinno wydać ogólną interpretacje tych przepisów, aby wszyscy mogli stosować jedną zasadę. Ja do czasu wydania dokładniejszych uzasadnień, będę przyjmowała przytoczone powyżej stanowisko.

Przy tych niewiadomych, znów największa odpowiedzialność spoczywa na nabywcy. Ja jako księgowa, po otrzymaniu w kolejnym miesiącu faktur i paragonów z NIP nie mam już wpływu na pewne poprawki.

Pisząc wpis o fakturach uproszczonych na początku roku, nie spodziewałam się, że przepisy wywołają takie zapytania i różnorodność działań sprzedawców.

Jednak na potwierdzenie mojego stanowiska, poniżej umieszczam zdjęcie „idealnej” FAKTURY UPROSZCZONEJ, która jest wystawiana przez TESCO. Wprost jest tutaj wskazany, oprócz numeru paragonu, numer faktury uproszczonej.

CO ZROBIĆ Z DO TEJ PORY OTRZYMANYMI PARAGONAMI Z NIP?

W myśl stanowiska ORLENU, nabywca może podjąć próbę udania się do sprzedawcy z żądaniem wystawienia faktury do tego paragonu. Jest to wątpliwe prawnie, ponieważ sprzedawca może wystawić jedynie fakturę do prawidłowo wystawionego paragonu z NIPem (umieszczonym w odpowiednim miejscu). Tak nie jest w opisywanym przypadku ORLENU.

W myśl przepisów, tak wadliwie wystawiona faktura (brak poprawnego paragonu) naraża na sankcję solidarnie sprzedawcę, jak i nabywcę, który świadomie zażądał tej faktury.

Jeżeli chodzi o odliczenie VAT poczekałabym na wyjaśnienia Ministerstwa, bo chociażby nie wiemy, który numer należy wykazać w pliku JPK VAT.

Moim zdaniem, najbezpieczniej prawnie byłoby zrezygnować z wpisywania tych wydatków do kosztów, jak i nie odliczać VATu.

Oczywiście ostateczna decyzja w tym zakresie należy do przedsiębiorcy.

JAK POSTĘPOWAĆ Z PRZYSZŁYMI ZAKUPAMI?

Przede wszystkim wymagać od sprzedawcy pełnej, normalnej FAKTURY VAT. Skoro sprzedawca nie dostosował swoich kas fiskalnych do aktualnych przepisów, ma on obowiązek wystawienia od razu FAKTURY VAT dla każdego przedsiębiorcy.

Zdaję sobie sprawę, że może to powodować opór u sprzedawców, ale być może jedynym wyjściem okaże się zmiana sklepu, w którym robimy zakupy, na taki, który stosuje prawidłowo obowiązujące przepisy.

KILKA SŁÓW NA KONIEC

Obecne prawo jest tak pisane, że sankcje za błędy sprzedawców, solidarnie ponoszą także nabywcy (biała lista, split payment, paragony z NIPem, …) przenosząc w ten sposób obowiązek nadzoru Państwa na wzajemne kontrolowanie się przedsiębiorców między sobą.

Faktury uproszczone (według tego, co sugeruje nazwa) prawdopodobnie miały uprościć nam życie, jednak bardziej je skomplikowały. Wątpliwości z kosztami, rodzą niższe wydatki w przedsiębiorstwach, przez co płacone podatki są wyższe. Czy w takim można się zastanawiać, czy taki chaos nie był przypadkiem zamierzony?

Miejmy nadzieję, że szybko pojawią odpowiednie, wiążące wyjaśnienia…

Gdy tylko uzyskam informacje z wiarygodnego źródła, jak dalej postępować w tym temacie, niezwłocznie poinformuje Was o tym!

Masz pytania – pisz śmiało.